Обновление AAVE V4: модульная перестройка кредитования, могут ли старые монеты «снова выстрелить»?

Оригинальное название: «Подробное объяснение обновления AAVE V4: изменение формы кредитования с помощью модульности, могут ли старые монеты вступить в еще одну весну?» Вечером

25-го числа пост Стани, основателя AAVE, объявляющий о предстоящем запуске AAVE V 4, быстро привлек много внимания и обсуждений, а недавний спор между AAVE и WLFI по поводу предложения о распределении токенов 7% также вызвал ажиотаж на рынке.

-- В течение > времени внимание рынка

-- В течение > времени внимание рынка

AAVE, устоявшемуся кредитному протоколу.

Хотя спор между AAVE и WLFI еще не завершен, за этим «фарсом», кажется, рисуется другая картина – «новые монеты в проточной воде, закованные в железо AAVE».

С появлением все большего количества новых монет, стимулируемых спросом на кредитование фиксированными токенами в цепочке, AAVE, несомненно, имеет хорошие фундаментальные показатели и катализаторы.

Это обновление V 4 может позволить нам увидеть его высокую конкурентоспособность в будущем в области DeFi и основную причину роста объема бизнеса.

От кредитных протоколов до инфраструктуры DeFi

Когда мы обсуждаем AAVE V 4, нам сначала нужно понять ключевой вопрос: почему рынок ожидает этого обновления?

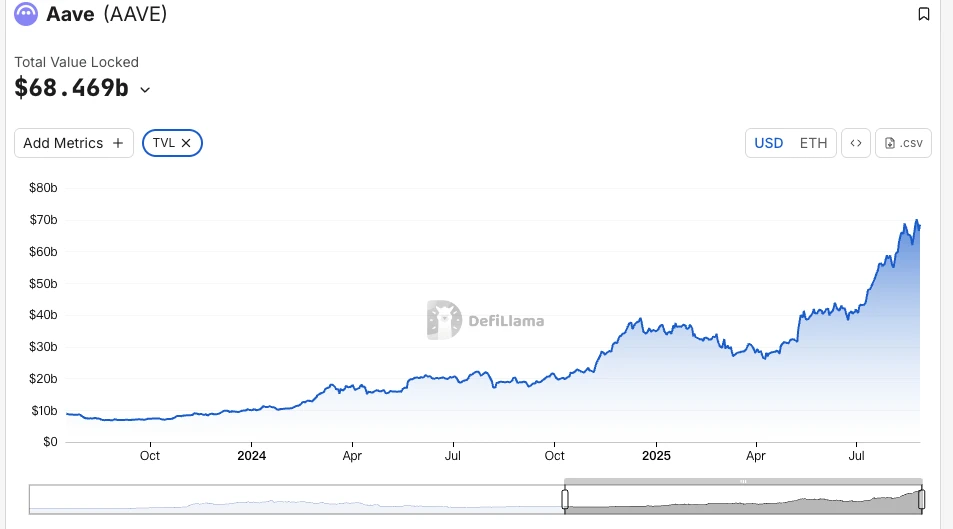

От ETHLend в 2017 году до сегодняшнего гиганта DeFi с TVL в 38,6 миллиарда долларов в качестве установленного протокола, AAVE фактически оптимизировал каждое обновление версии в прошлом и может в разной степени повлиять на ликвидность и игровой процесс ончейн-активов.

История версий AAVE на самом деле является историей эволюции кредитования DeFi.

Вначале 2020 года, когда V 1 был запущен, общий объем блокировки DeFi составлял менее 1 миллиарда долларов. AAVE использует пулы ликвидности вместо модели P2P, что позволяет переходить от кредитования к «мгновенной сделке». Это изменение помогло AAVE быстро завоевать долю рынка.

V 2 был запущен в конце 2020 года, а основными нововведениями являются флэш-кредиты и токенизация долга. Флэш-кредиты породили экосистемы арбитража и ликвидации, став важным источником дохода для протоколов. Токенизация долга позволяет переносить позиции, прокладывая путь для последующих агрегаторов доходности. В 2022 году V 3 сосредоточился на межсетевой совместимости, что позволило большему количеству активов в сети войти в AAVE и стать связующим звеном для многоцепочечной ликвидности.

Более того, AAVE стал эталоном для ценообразования. Протоколы DeFi ссылаются на кривую спроса и предложения AAVE при расчете процентных ставок. При выборе коэффициента обеспечения новые проекты также сравнивают параметры AAVE.

Однако, несмотря на то, что V 3 является инфраструктурой, архитектурные ограничения V 3 становятся все более и более очевидными.

Самая большая проблема — фрагментация ликвидности. В настоящее время TVL AAVE на Ethereum составляет $60 млрд, в то время как у Arbitrum — всего $4,4 млрд и даже меньше. Каждая цепочка является независимым королевством, и средства не могут эффективно течь. Это не только снижает эффективность капитала, но и ограничивает развитие небольших сетей.

Вторая проблема – это узкие места в инновациях. Любая новая функция требует полного процесса управления, который часто занимает месяцы от предложения до внедрения. В быстро итеративной среде DeFi такая скорость явно не поспевает за рыночным спросом.

Третья проблема заключается в том, что потребности в кастомизации не могут быть удовлетворены. Проекты RWA требуют KYC, GameFi требует обеспечения NFT, а учреждениям нужны сегрегированные пулы. Но унифицированная архитектура V 3 изо всех сил пытается удовлетворить эти дифференцированные потребности. Либо вся поддержка, либо не вся поддержка, нет золотой середины.

Это ключевой вопрос, который призван решить V 4: как превратить AAVE из мощного, но жесткого продукта в гибкую и открытую платформу.

Обновление V 4

Согласно общедоступной информации, основным направлением улучшения V 4 является внедрение «Единого слоя ликвидности» и принятие модели Hub-Spoke для изменения существующего технического дизайна и даже бизнес-модели.

Source@Eli 5 DeFi

Hub-Spoke: Решение как необходимых, так и необходимых проблем

Проще говоря, Hub объединяет всю ликвидность, а Spoke отвечает за конкретный бизнес. Пользователи взаимодействуют через Spoke вечно, и у каждого Spoke могут быть свои правила и параметры риска.

Что это значит? Это означает, что AAVE больше не нужно обслуживать всех с помощью набора правил, но он может позволить разным спицам удовлетворять разные потребности.

Например, Frax Finance может создать выделенный Spoke, который принимает в качестве залога только frxETH и FRAX и устанавливает более агрессивные параметры. Между тем, «институциональная стрела» может принимать только BTC и ETH, требуя KYC, но предлагая более низкие процентные ставки.

Две спицы имеют общую ликвидность одного и того же хаба, но изолированы друг от друга с точки зрения риска.

Тонкость этой архитектуры в том, что она решает проблему «и хотеть, и хотеть». он должен обладать как глубокой ликвидностью, так и изоляцией рисков; Она должна управляться унифицированным образом и гибко настраиваться. В прошлом в AAVE они противоречили друг другу, но модель Hub-Spoke позволяет им сосуществовать.

В

дополнение к архитектуре Hub-Spoke, V 4 также представляет механизм динамической премии за риск, революционизируя способ установления процентных ставок по займам.

В отличие от модели фиксированных ставок V 3, V 4 динамически корректирует процентные ставки в зависимости от качества обеспечения и ликвидности рынка. Например, высоколиквидные активы, такие как WETH, имеют базовые процентные ставки, в то время как более волатильные активы, такие как LINK, платят дополнительную премию. Этот механизм автоматизирован с помощью смарт-контрактов, что не только повышает безопасность протокола, но и делает стоимость заимствований более справедливой.

Функция

Smart Account V 4 позволяет пользователям работать более эффективно. В прошлом пользователям приходилось переключать кошельки между разными цепочками или рынками, что делало управление сложными позициями трудоемким и трудоемким. Смарт-аккаунты теперь позволяют управлять мультичейн-активами и стратегиями кредитования через единый кошелек, сокращая операционные операции.

Пользователь может регулировать обеспечение WETH на Ethereum и заимствование на Aptos в одном интерфейсе, устраняя необходимость в ручных кроссчейн-переводах. Этот оптимизированный опыт упрощает участие в DeFi как для небольших пользователей, так и для профессиональных трейдеров.

Cross-Chain и RWA: Expanding DeFi Boundaries

V 4 обеспечивает кроссчейн-взаимодействия второго уровня через Chainlink CCIP, поддерживая цепочки, не относящиеся к EVM, такие как Aptos, что позволяет большему количеству активов беспрепятственно получать доступ к AAVE. Например, пользователь может размещать активы в стейкинге на Polygon и занимать и заимствовать в Arbitrum — и все это в рамках одной транзакции. Кроме того, V 4 интегрирует реальные активы (RWA), такие как токенизированные казначейские облигации, открывая новые пути для институциональных фондов для входа в DeFi. Это не только расширяет охват активов AAVE, но и делает рынок кредитования более инклюзивным.

Реакция рынка

Хотя на этой неделе AAVE пережил резкое снижение на криптовалютном рынке, его отскок сегодня был значительно сильнее, чем у других ведущих целей DeFi.

Токен AAVE достиг общесетевого объема торгов в размере $18,72 млн в течение 24 часов после обвала криптовалютного рынка на этой неделе, что значительно выше, чем $7,2 млн у Uni и $3,65 млн у LDO, что отражает положительную реакцию инвесторов на инновации протокола, в то время как повышенная торговая активность еще больше повысила ликвидность.

По сравнению с началом августа, величина TVL AAVE взлетела на 19% в этом месяце до рекордно высокого уровня, близкого к отметке в 70 миллиардов долларов, и в настоящее время она занимает первое место по TVL в цепочке ETH. Этот рост намного превышает средний показатель по рынку DeFi, а увеличение TVL также подтверждает эффективность стратегии AAVE V 4, обеспеченной несколькими активами, с другой стороны, что, возможно, говорит о том, что институциональные фонды незаметно вышли на рынок.

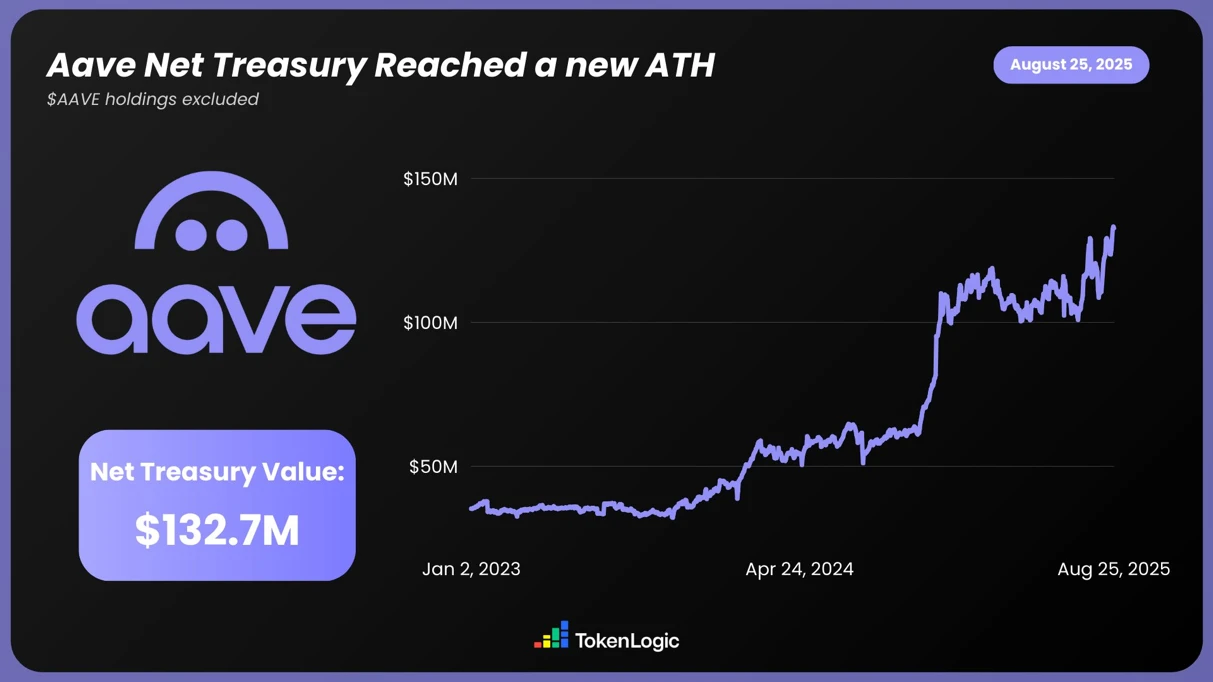

Согласно данным TokenLogic, общие чистые активы AAVE достигли нового максимума в $132,7 млн (без учета токенов AAVE), увеличившись примерно на 130% по сравнению с прошлым годом.

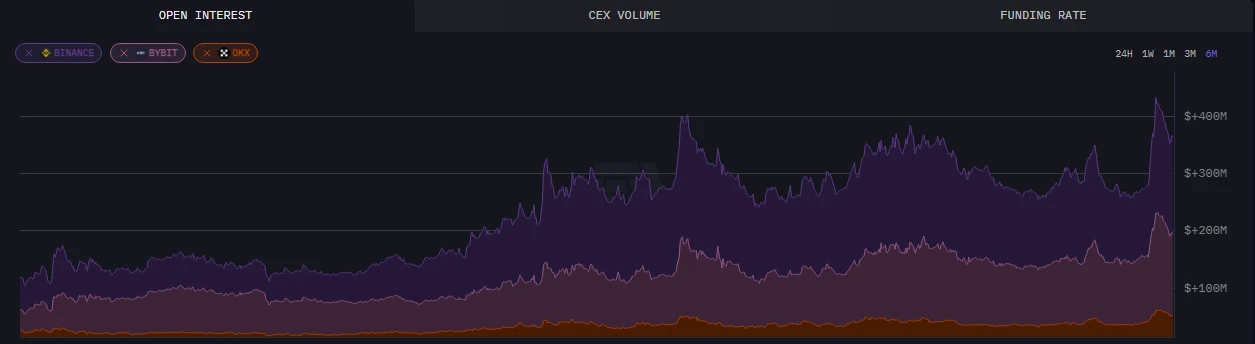

ончейн-данных, по состоянию на 24 августа открытый интерес на AAVE превысил $430 млн, что является шестимесячным максимумом.

В дополнение к интуитивно понятным данным, обновление AAVE также вызвало широкое обсуждение в сообществе, а текущая предварительная информация, выпущенная V 4, также получила большую поддержку и признание, особенно с точки зрения использования средств и компонуемых DeFi, что позволило рынку увидеть больше возможностей и потенциала.

Сделайте DeFi снова великими

В сочетании с обновлениями, которые были раскрыты до сих пор, обновление AAVE, вероятно, выведет рынок DeFi на более высокий уровень.

А его основатель Стани, похоже, уверен в влиянии обновления V 4 на трек DeFi.

Возможно, в ближайшем будущем AAVE воспользуется "восточным ветром" ликвидности бычьего рынка криптовалют, чтобы взлететь и открыть безграничные возможности.

Исходная ссылка